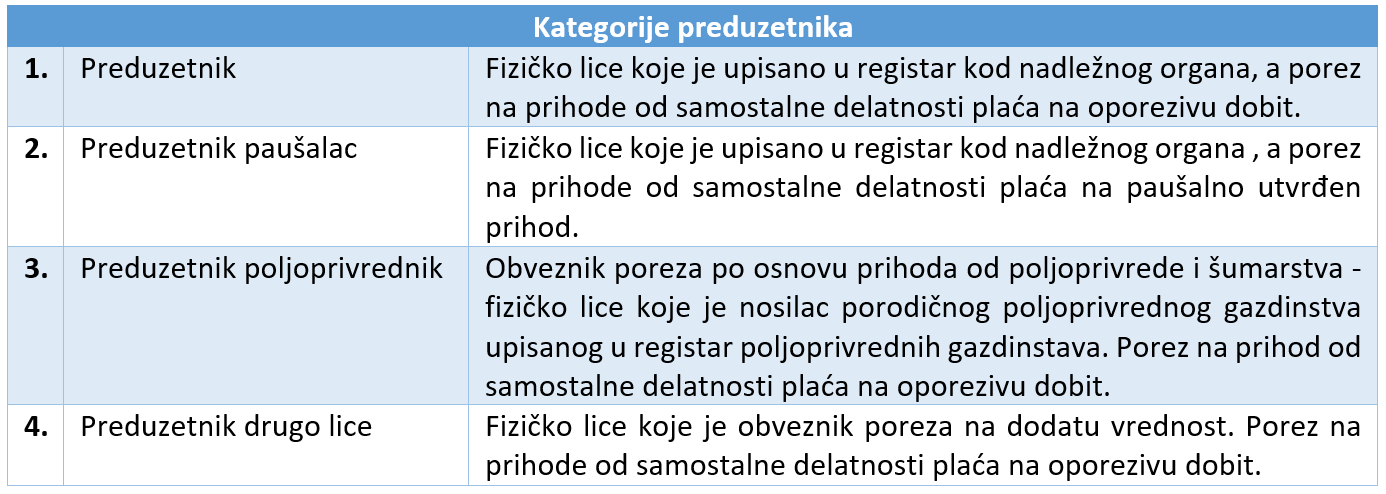

Većina preduzetnika kada započinje svoj biznis u Srbiji uglavom se za početak opredeljuje za osnivanje preduzetnika kao forme poslovanja sa kojom obavlja svoju delatnost. Od 01. januara 2019. godine, izvršena je nova reklasifikacija preduzetnika u četiri kategorije. Jako je bitno razumevanje svake pojedinačne kategorije kako bi znali da se opredelite za kategoriju koja odgovara vašoj delatnosti i koja je najpovoljnija sa porskog aspekta.

Koji preduzetnici postoje?

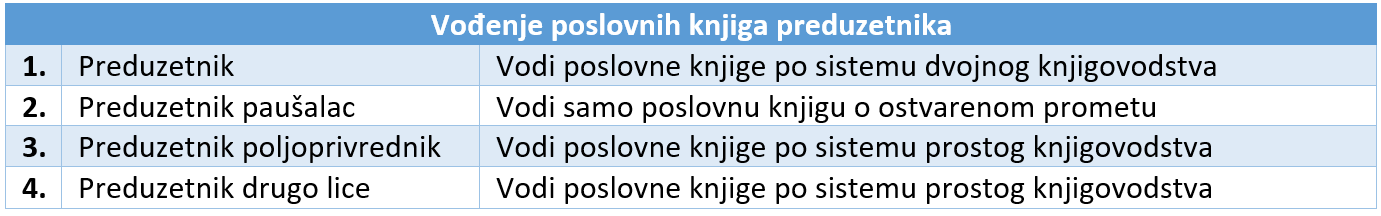

Na koji način preduzetnici vode poslovne knjige?

Dva osnovna uslova koja treba da budu ispunjena da bi se neko smatrao preduzetnikom su:

- Mora da bude registrovan kod nadležnog organa

- Vodi poslovne knjige i porez na prihode od samostalne delatnosti plaća na stvarni prihod (sem u slučaju preuzetnika paušalaca kod kog se plaća porez na paušalno utvrđen prihod)

Uskovi koje morate da ostvarite kako bi mogli da budete paušalno oporezovani su striktno definisani. Poslovni promet tokom godine mora da vam bude manji od 6.000.000 dinara. Promet je zbir vrednosti svih računa koje ste izdali tokom godine, bez obzira da li ste imali naplatu po ovim računima ili ne. Drugim rečima, to je iznos dobara i usluga koje ste po osnovu prodaje fakturisali svojim kupcima u periodu od jedne kalendarske godine. Ukoliko ste u sistemu PDV ne možete biti paušalac, a isto i ako se bavite marketingom, knjigovodstvom, trgovinom na malo i veliko.

Koji su rokovi za podnošenje zahteva i poreske prijave?

Zahtev za paušalno oporezivanje može se podneti u roku od 15 dana od dana upisa u registar kod nadležnog organa (ako tek počinjete sa radom) ili do 30. novembra tekuće godine za narednu godinu (ukoliko ste u tekućoj godini bili preduzetnik koji je plaćao porez na stvarno utvrđeni prihod a sad ostvarujete uslove i hoćete da pređete u „paušalce”).

Rok za podnošenje poreske prijave preduzetnika koji plaćaju porez na stvarno ostvareni prihod je 15. april u tekućoj za prethodnu kalendarsku godinu ili 15 dana od dana upisa u registrar nadležnog organa.

Kako se utvrđuje iznos poreza?

Kod paušalaca, poreska uprava utvrđuje paušalni porez na osnovu niza faktora. Polazna osnova za poresku osnovicu je prosečna zarada po zaposlenom u Republici u godini koja prethodi godini za koju se utvrđuje porez U izuzetnim slučajevima, u cilju ravnomernijeg poreskog opterećenja preduzetnika koji obavljaju istu delatnost u susednim opštinama, može se uzeti u obzir i srednja vrednost prosečne zarade u opštinama u okviru istog okruga. Ona će se povećavati ili smanjivati u zavisnosti od delatnosti, mesta gde je preduzetnik registrovan, stepenom opremljenosti prostora, broju zaposlenih radnika, ekonomskoj razvijenosti opštine u kojoj posluje, i slično. U rešenju poreske uprave se definiše iznos poreza i doprinosa koji preduzetnik (kome je paušal odobren) plaća svakog meseca.

Preduzetnici koji vode knjige po sistemu dvojnog knjigovodstva mogu da se opredele za isplatu lične zarade, gde će na kraju godine plaćati samo 10% na celokupnu ostvarenu dobit. Oni su takođe u obavezi da plaćaju porez i doprinose na ličnu zaradu svakog meseca i to na iznos koji sami odrede. Minimalna obaveza poreza i doprinosa u tom slučaju bi bila oko 10.000,00 dinara mesečno. Bitno je napomenuti da ukoliko se lična zarada isplati u toku godine, ona umanjuje rezultat poslovanja, odnosno dobit na koju se plaća gore pomenutih 10% poreza. Ovaj model je povoljan ukoliko preduzetnik već ima razvijeniji biznis i može da računa da će ostvariti solidnu dobit u toku godine. Takođe, ovde nema ograničenja iznosom prometa ili drugih dodatnih uslova kako bi preduzetnik bio oporezovan ovim modelom.

Druga opcije je model samooporezivanja po kome preduzetnici na dobit koju ostvare moraju svakog meseca da plate porez po stopi od 10% i sve doprinose za socijalno osiguranje, trenutno po stopi od 37,05%. Bitno je napomenuti da iznos za plaćanje poreza i doprinosa ne može biti od minimalne osnovice, što trenutno iznosi oko 10.000,00 dinara. Nedostatak ovog modela ogleda se u primeru kada vam je dobit veća, gde biste umesto 10% poreza kod modela lične zarade, u ovom modelu platili 47,05%.

Odluka je na Vama

Fiksni i predvidiv porez kroz paušalno oporezivanje je dobar model poslovanja ukoliko već imate malo razvijeniji biznis koji ne prelazi promet od 6.000.000 dinara godišnje. Ukoliko tek započinjete sopstveni biznis i nema izgleda da ćete tokom prve godine razviti posao, bolja je opcija da odaberete da plaćate porez na stvarno ostvareni prihod kako bi izvršili maksimalnu poresku optimizaciju. Svaki početak je težak pa iz datog razloga treba dobro razmisliti i posavetovati se sa stručnjakom u ovoj oblasti kako bi se donela prava odluka. Greške u razvojnoj fazi mogu skupo da koštaju preduzetnike.